Hausse du taux d’inclusion des gains en capital: une ponction fiscale sur l’investissement et l’entrepreneuriat

Point examinant comment l’augmentation de l’imposition des gains en capital pénalise les investisseurs et les entrepreneurs, sapant ainsi l’innovation et la croissance économique qui conduisent à l’amélioration du niveau de vie

* * *

Ce Point a été préparé par Emmanuelle B. Faubert, économiste à l’IEDM. La Collection Fiscalité de l’IEDM vise à mettre en lumière les politiques fiscales des gouvernements et à analyser leurs effets sur la croissance économique et le niveau de vie des citoyens.

Dans son dernier budget déposé en avril 2024, le gouvernement fédéral a annoncé son intention de faire passer le taux d’inclusion des gains en capital de la moitié (50 %) aux deux tiers (66,67 %), à compter de juin 2024(1). Cette mesure s’applique non seulement aux gains réalisés par les sociétés et les fiducies, mais aussi aux gains en capital supérieurs à 250 000 $ pour les particuliers. Après avoir été proposé à plusieurs reprises au fil des ans, ce changement a finalement été mis en œuvre, et le gouvernement du Québec a décidé d’emboîter le pas(2).

Une telle mesure nuira à l’économie du pays et, surtout, au niveau de vie de l’ensemble des Canadiens. En effet, outre son impact sur les « riches », elle aura des répercussions négatives sur les propriétaires de petites entreprises comme les plombiers, les électriciens et les médecins, ainsi que sur les petits investisseurs immobiliers, comme les propriétaires de duplex, qui ont fait reposer leurs plans de retraite sur ces investissements de toute une vie(3). Qui plus est, l’augmentation de l’imposition des gains en capital a un effet négatif sur l’investissement en capital de risque et sur l’entrepreneuriat, deux éléments essentiels à l’innovation et à la croissance économique(4).

Dissuader les investissements en capital de risque

Chaque année, un grand nombre d’entreprises font leur entrée sur le marché canadien. Par exemple, au Québec seulement, plus de 22 000 entreprises ont ouvert leurs portes en 2020, et ce, malgré la pandémie(5). Or, le taux de création d’entreprises, une mesure type de l’entrepreneuriat, s’est fixé en moyenne à 12,2 % en 2020 dans l’ensemble du Canada, soit une baisse de 9 % par rapport à 2014(6). Les nouvelles entreprises, grandes et petites, nécessitent beaucoup de capitaux pour prospérer et se stabiliser à leurs débuts. Alphabet, Apple, Amazon et bien d’autres géants du monde des affaires ont eu recours au capital de risque pour lever des fonds avant d’entrer en bourse(7).

Les investisseurs en capital de risque, qui se spécialisent dans l’investissement dans les jeunes entreprises, offrent également des conseils et un soutien à la gestion, qui sont essentiels au succès à long terme de ces nouvelles entreprises. Les gains réalisés par les investisseurs sont ensuite imposés lorsque les actions ou les participations sont vendues. En 2023, 660 transactions ont permis de générer 6,9 milliards de dollars sur le marché canadien du capital de risque(8).

L’investissement dans les jeunes entreprises est toutefois une activité à haut risque, dans la mesure où environ 90 % de celles-ci sont vouées à l’échec(9). C’est pourquoi un dollar gagné de cette manière ne vaut pas un dollar gagné dans un emploi conventionnel de 9 à 5 : les gains potentiels doivent compenser les risques encourus. Lorsque le fardeau fiscal est alourdi, comme c’est le cas avec la modification du taux d’inclusion des gains en capital, les investisseurs en capital de risque sont toujours confrontés au même niveau de risque, mais les gains potentiels sont amoindris. La logique économique laisse donc entrevoir que les investisseurs en capital de risque réagiront à cette hausse en réduisant leurs investissements au Canada.

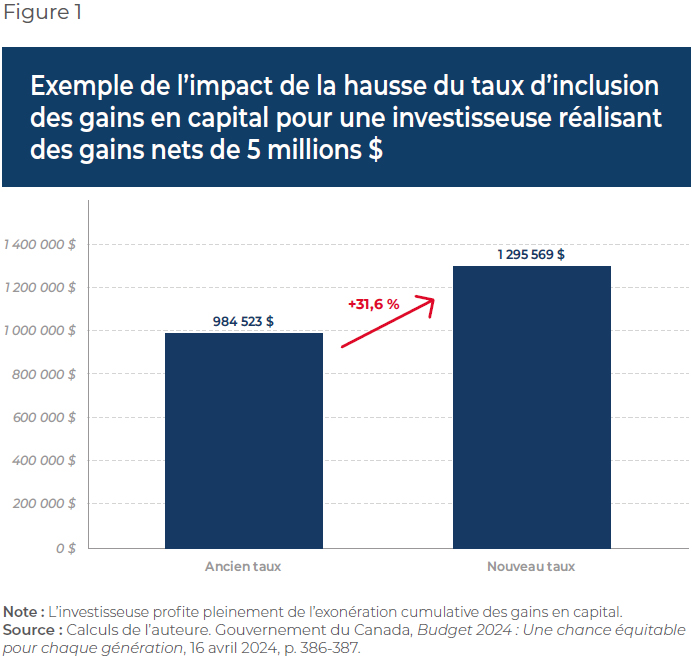

Avec la hausse du taux d’inclusion, les investisseurs québécois qui souhaitent vendre leurs parts d’une entreprise verront leur taux d’imposition effectif passer de 26,65 % à 35,54 % pour les gains excédant 250 000 $. Il s’agit d’une augmentation de 8,89 points de pourcentage, ou de 33,34 %(10). Supposons qu’une investisseuse décide de vendre ses parts dans son premier projet d’investissement fructueux en 2024, après la mise en œuvre de l’augmentation de l’impôt sur les gains en capital, et qu’elle en retire un gain net de 5 millions $(11). Le montant imposable serait de 3,75 millions $, dont 250 000 $ imposés au taux d’inclusion de 50 % et 3,5 millions $ imposés au nouveau taux d’inclusion de 66,67 %. L’investisseuse paiera 311 037,20 $ de plus sous le nouveau régime fiscal, soit une augmentation de 31,6 %(12) (voir la Figure 1).

Cet exemple met en évidence les raisons pour lesquelles les investisseurs sont moins susceptibles d’investir dans les jeunes entreprises et de leur fournir des conseils à un taux d’inclusion aussi élevé, une situation qui tendra à réduire l’innovation et l’entrepreneuriat, deux éléments essentiels à la croissance économique.

Un effet secondaire de l’augmentation de l’impôt sur les gains en capital est le report potentiel de la vente par les investisseurs en capital de risque de jeunes entreprises qui ont connu une croissance réussie (ou au contraire, qui sont en échec et gaspillent des ressources limitées) du fait que la vente serait fiscalement désavantageuse, ce que l’on appelle l’effet de blocage des transactions (lock-in effect)(13). Si les investisseurs en capital de risque retardent la vente de leur participation dans une entreprise, cela signifie qu’ils retardent également l’investissement dans de nouvelles entreprises en démarrage qui ont besoin de capitaux. L’augmentation de l’impôt sur les gains en capital conduira donc à une diminution de la fluidité du marché du capital de risque et, en fin de compte, à une baisse de l’innovation et de l’entrepreneuriat, ainsi que de la croissance économique.

De récentes données confirment ces effets négatifs. Une étude de 2022, qui a été évaluée par des pairs, a montré qu’une augmentation de l’imposition des gains en capital entraînait une réduction des investissements et de l’innovation dans les jeunes entreprises américaines soutenues par du capital de risque, que l’on constate par une diminution du nombre et de la qualité des brevets(14). Comme les investisseurs réduisent leur implication auprès des jeunes entreprises, les chances de succès des entrepreneurs sont également moindres, ce qui a pour effet de réduire le rendement potentiel des investissements, tant pour les entrepreneurs que pour les investisseurs. Cela peut également avoir une incidence négative sur la taille du portefeuille des sociétés de capital de risque et sur leur volume d’investissement dans les jeunes entreprises, ce qui se traduit par un nombre plus élevé de dévalorisations de ces entreprises.

Conclusion

Le Canada a déjà du mal à attirer les investissements et dépense des milliards de dollars en subventions pour inciter certains acteurs, tels que les fabricants de batteries pour véhicules électriques, à investir au pays. On devrait plutôt laisser plus d’argent dans les poches des investisseurs et des entrepreneurs, dont les innovations sont indispensables à l’augmentation de la productivité et de la croissance économique(15).

Références

- Gouvernement du Canada, Budget 2024 : Une chance équitable pour chaque génération, 16 avril 2024, p. 386-387.

- Le Québec, qui dispose de sa propre agence du revenu, est un cas particulier. Les autres provinces ne disposent pas de leur propre agence du revenu et, par conséquent, une augmentation fédérale du taux d’inclusion des gains en capital entraîne automatiquement une augmentation du taux d’inclusion au niveau provincial. Radio Canada, « Québec haussera aussi le taux d’inclusion sur les gains en capital », 18 avril 2024.

- Daniel Dufort et Michel Kelly-Gagnon, « L’augmentation de l’impôt sur le gain en capital va affecter négativement la classe moyenne et l’entrepreneuriat », Le Journal de Montréal, 19 avril 2024; Nojoud Al Mallees, « Doctors ask Liberal government to reconsider capital gains tax change », Toronto Star, 24 avril 2024; Michel Girard, « Gains en capital sur les duplex et chalets : une injustice fiscale pour la classe moyenne », Le Journal de Montréal, 20 avril 2024.

- Derrick Hunter, « Slower growth, fewer jobs, a worse economy—the consequences of the capital gains tax shouldn’t be shrugged off », The Hub, 19 avril 2024.

- Statistique Canada, Tableau 33-10-0087-01: Mesures dynamique des entreprises, par industrie, par province ou territoire, 25 avril 2024.

- Calculs de l’auteure. Idem.

- Lora Dimitrova et Sapnoti K. Eswar, « Capital Gains Tax, Venture Capital, and Innovation in Start-Ups », Review of Finance, vol. 27, no 4, juillet 2023, p. 1472.

- Canadian Venture Capital & Private Equity Association, 2023 Canadian Venture Capital Market Overview, CVCA Intelligence, 2023, p. 10.

- Nicole Blair, « Startup Statistics in Canada », Made in CA, 12 mars 2024.

- Calculs de l’auteure, en appliquant le taux marginal d’imposition le plus élevé au Québec en 2023 et 2024, soit 53,31 %. TaxTips.ca, Quebec 2024 and 2023 Tax Rates & Tax Brackets, 23 janvier 2024.

- Il s’agit dans cet exemple du cas d’une seule investisseuse en capital de risque, une investisseuse providentielle, sachant que les sociétés de capital de risque seraient assujetties aux taux d’inclusion les plus élevés des sociétés. L’exonération cumulative des gains en capital (ECGC) est une exonération cumulative des gains réalisés lors de la vente d’une petite entreprise, laquelle a été portée de 1 016 836 $ à 1 250 000 $ dans le budget 2024. Ce montant sera indexé à l’inflation chaque année. Gouvernement du Canada, op. cit., note 1.

- Calculs de l’auteure.

- Tel que mentionné par Lora Dimitrova et Sapnoti K. Eswar, op. cit., note 7, p. 1474. De plus, le budget 2024 introduit l’incitatif aux entrepreneurs canadiens, qui réduit le taux d’inclusion à 33,3 % sur une somme maximale à vie de 2 millions $. Cette mesure sera mise en œuvre progressivement, en commençant par 200 000 $ en janvier 2025, jusqu’à ce qu’elle atteigne le maximum en 2034. Ce mécanisme pourrait accroître davantage le risque de blocage des transactions (lock-in). Gouvernement du Canada, op. cit., note 1, p. 391-392.

- Lora Dimitrova et Sapnoti K. Eswar, op. cit., note 7, p. 1473.

- Ian McGugan, « If pension funds can’t see the case for investing in Canada, why should you? », The Globe and Mail, 19 avril 2024; Bureau du directeur parlementaire du budget, « Le DPB estime à 43,6 milliards de dollars le coût du soutien accordé par le gouvernement pour la fabrication de batteries de VE », communiqué de presse, 17 novembre 2023.