Les taxes sur la richesse nuisent aux gens ordinaires

Note économique montrant que de telles taxes ont des effets négatifs importants sur l’économie, et ont été abandonnées par la plupart des pays qui les ont implantées

L’idée d’un impôt canadien sur la richesse ne cesse de faire rêver certains politiciens et activistes. Il y a moins de deux semaines encore, le directeur parlementaire du budget répondait aux interrogations d’un député de la Chambre des communes concernant le coût d’une telle taxe. Pas plus tard que le 13 juillet dernier, des médias rapportaient que l’héritière Abigail Disney et autres « super riches » réclament l’instauration d’un impôt sur la fortune afin de financer les mesures d’aide en lien avec la COVID-19. Cette publication met en lumière l’inefficacité de cette taxe et le fait que ce sont les citoyens moins fortunés qui doivent au final payer la note.

En lien avec cette publication

En lien avec cette publication

|

|

|

| Entrevue (en anglais) avec Gaël Campan (The Rob Snow Show, 1310 News, 9 juillet 2020)

Entrevue (en anglais) avec Gaël Campan (Danielle Smith Show, Global, 16 juillet 2020) |

Entrevue (en anglais) avec Gaël Campan (Bloomberg Markets, BNN-TV, 16 juillet 2020) |

Cette Note économique a été préparée par Gaël Campan, économiste senior à l’IEDM. La Collection Fiscalité de l’IEDM vise à mettre en lumière les politiques fiscales des gouvernements et à analyser leurs effets sur la croissance économique et le niveau de vie des citoyens.

L’idée d’un impôt sur la richesse est toujours considérée par certains comme viable, en dépit des signaux d’avertissements clairs et des conséquences économiques graves qui ont accompagné chacune de ses implantations. Sa simplicité explique son attrait : « Laissez-nous prendre l’argent là où il se trouve! Les riches peuvent se le permettre. » En suivant cette logique facile, le gouvernement s’en prend aux plus fortunés sans risque politique puisque ces derniers représentent une petite fraction de l’électorat(1).

Preuve de l’attrait d’une telle mesure, le directeur parlementaire du budget répondait encore le 8 juillet 2020 à une question d’un député du NPD portant sur ses coûts(2). Pas plus tard que le 13 juillet 2020, des médias rapportaient l’appel public de 83 « super riches », dont l’héritière Abigail Disney, en faveur de l’instauration d’un impôt sur la fortune afin de financer les efforts d’aide liés au COVID-19(3). En effet, les sommes importantes dépensées par les gouvernements dans la foulée du confinement sévère et généralisé de 2020 mènent plusieurs à réclamer de nouveau un impôt sur la richesse. Au Canada, c’est notamment le cas de l’Institut Broadbent(4).

Or, la rhétorique de la lutte des classes qui sous-tend ces initiatives fiscales fait fausse route. Il a été démontré que les riches sont particulièrement affectés par cette taxe. Leur capacité limitée à investir – et leur exode éventuel – a des effets négatifs significatifs sur l’ensemble de l’économie, et donc sur tous les segments de la société.

De plus, l’impôt sur la richesse se montre ultimement inefficace pour augmenter les revenus de l’État. Si le gouvernement souhaite ainsi maintenir son niveau de dépenses, les contribuables moins fortunés devront payer la facture une fois que les riches se seront prémunis contre cet impôt. Aussi, dans une société comme celle du Canada – où il y a de la mobilité sociale – une partie substantielle des « pauvres » d’aujourd’hui sont voués à être les « riches » de demain(5), et elle subira éventuellement les effets directs de l’impôt sur la richesse.

Oui, les riches sont affectés par l’impôt sur la richesse

Afin de comprendre les effets d’une taxe sur la richesse sur les ménages ciblés, il faut tout d’abord saisir la différence entre les revenus et les actifs. L’impôt sur la richesse est calculé en fonction de la valeur estimée du portfolio d’actifs, même si ces actifs ne génèrent pas directement des revenus (une résidence familiale, par exemple). Si ces gens n’ont pas suffisamment de revenus pour payer l’impôt, ils pourront être contraints de vendre des actifs afin de payer le fisc. Souvent, ces actifs ne sont pas liquides, entraînant ainsi des ventes de feu sous la valeur du marché. En fait, l’OCDE a identifié le manque de liquidités comme étant une embûche fréquente aux paiements de l’impôt sur la richesse(6).

Ces taxes ont un effet plus important qu’anticipé sur les revenus. Prenons l’exemple d’un ménage de retraités ayant un patrimoine de 10 millions $ et qui génère des revenus d’investissement annuels de 6 %. Ils sont déjà taxés à la hauteur d’environ 50 % sur ces revenus (ou plus dans certaines provinces). Un impôt sur la richesse additionnel de 3 % viendrait dans les faits éliminer complètement leurs revenus. Les dépenses courantes devront ainsi être couvertes partiellement par la vente d’actifs – bref, en pigeant dans leurs épargnes. Au cours des années suivantes, leur patrimoine amoindri va produire moins de revenus imposables que les années précédentes, forçant ce ménage à vendre de plus en plus d’actifs afin de maintenir son train de vie.

Bien entendu, plusieurs gens fortunés vont réagir en reconfigurant leur portfolio d’actifs ou en relocalisant leurs actifs et eux-mêmes à l’extérieur du pays afin de se prémunir contre l’impôt. Cet impôt va également modifier leurs comportements face à l’épargne et à la consommation. Si les épargnes investies sont imposées davantage, ils préféreront consommer et faire des dons, accélérant ainsi la réduction de leur patrimoine. Les nouvelles entreprises – la principale source de création d’emploi – seront privées de liquidités alors que les investisseurs préféreront des entreprises plus établies, qui génèrent des revenus, au détriment d’entreprises jeunes et nécessitant des investissements.

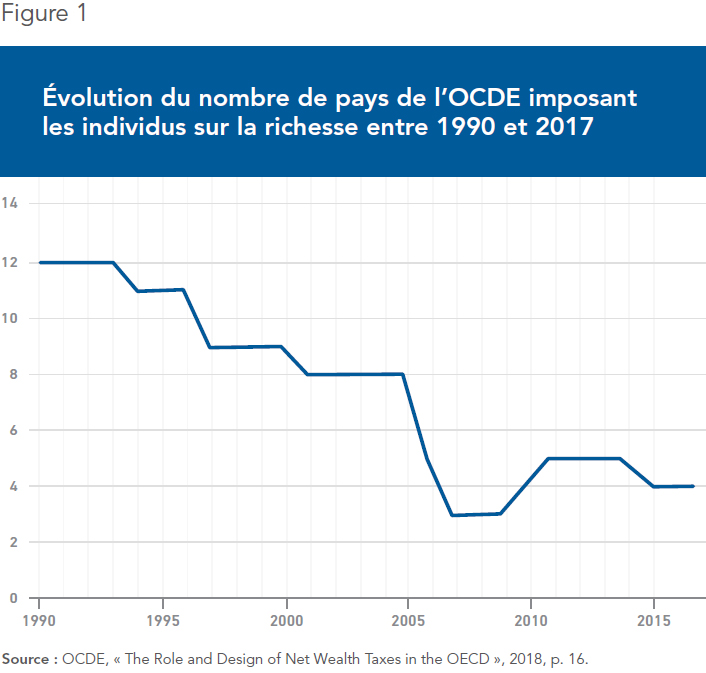

Même si les gouvernements sous-estiment initialement l’importance de l’exode des capitaux, les expériences ratées sont claires. Alors que 12 pays européens imposaient la richesse en 1990, huit d’entre eux avaient mis au rancart cette politique en 2017 (voir Figure 1)(7). Les pays qui l’ont conservée ont compensé ses effets en abolissant l’impôt sur les successions (comme la Suisse en 2004 et la Norvège en 2014), en n’ayant pas de taxe sur le gain en capital dès le départ (comme la Suisse) ou en déléguant ce pouvoir de taxation (comme l’Espagne, où Madrid établit son propre impôt sur la richesse à 0 %)(8).

L’impôt sur la richesse est contre-productif

L’impôt sur la richesse est également plus difficile à collecter que les autres taxes. Quand l’Autriche a abrogé son impôt sur la fortune en 1994, elle a reconnu un « coût administratif élevé lié au processus de collection de données »(9). La valeur des actions dans des entreprises non cotées en bourse, par exemple, est difficile à évaluer. Estimer la valeur de certains biens – comme des œuvres d’art, de la bijouterie ou des meubles rares – est fastidieux lorsque le prix du marché n’est pas connu. Leur évaluation demande une expertise coûteuse et l’exercice d’estimation demeure subjectif, susceptible à la manipulation et la fraude.

Les ménages riches et éduqués disposent de temps, d’avocats, de comptables et d’experts pour se défendre contre ce qu’ils peuvent percevoir comme des demandes arbitraires du fisc. Les coûts bureaucratiques, en ressources humaines et financières, y seront probablement les plus élevés par dollar perçu – ce qui contribue au fait que les revenus collectés par ces impôts ne sont jamais à la hauteur des attentes(10).

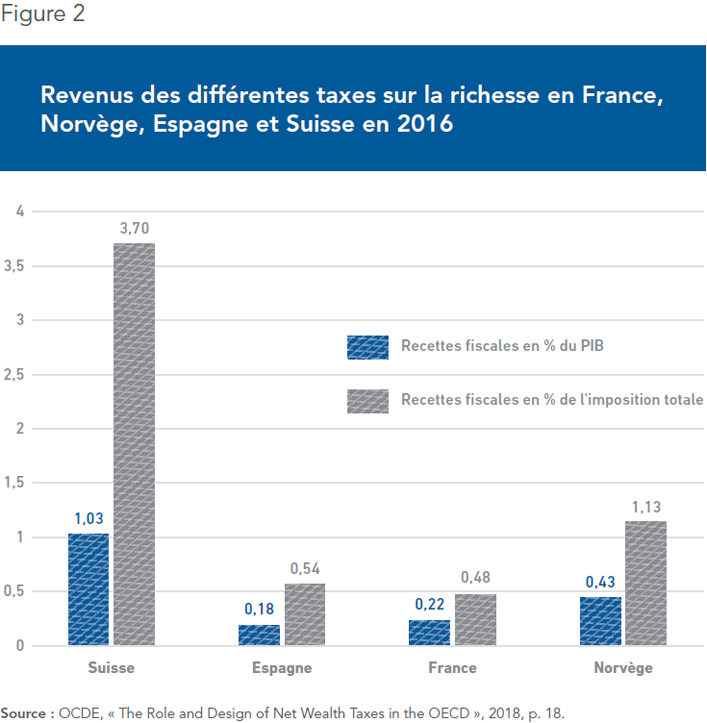

L’impôt sur la richesse en Europe représentait une ponction d’en moyenne 0,2 % du PIB, avec un maximum de 1 % en Suisse (voir Figure 2)(11). Avec ses coûts élevés et ses résultats mitigés, l’inefficacité de la taxe est claire. Mais à cela s’ajoutent des pertes indirectes causées par l’exode des capitaux.

Le cas français est notoire en raison de la durée de l’expérience menée avec l’impôt sur la richesse et à cause des études d’impact qui ont été réalisées, tant par le gouvernement que par des tiers. Vu le départ du pays d’en moyenne 510 ménages fortunés par année pendant 33 ans, la migration des capitaux a été estimée à entre 143 et 200 milliards € en euros constants de 2015(12). Cela représente pour la France une perte importante d’opportunité d’investissements, de création d’emploi et des recettes fiscales qui en découlent, et un gain pour les pays qui ont accueilli ces migrants.

Pendant que l’assiette fiscale rétrécie, les contribuables doivent compenser pour la réduction des entrées fiscales causées par l’exode des capitaux. Dans une perspective de réduction des inégalités, un impôt sur la richesse est contre-productif. Une fois que les riches les plus mobiles sont partis, de nouveaux impôts doivent pallier le manque à gagner créé par l’exode, et ces derniers devront être payés par un grand nombre de contribuables moins fortunés et moins mobiles.

Pas juste un problème de riches

Diviser les citoyens en grandes catégories – les riches et les pauvres – comme si leurs intérêts ne pouvaient pas se recouper est une bien mauvaise idée. La convergence des intérêts est importante dans une société ouverte et démocratique. Cibler les riches en tant que groupe nuit au succès éventuel d’un entrepreneur émergent, et de façon correspondante, aux opportunités s’offrant aux gens en recherche d’emploi.

La richesse est la première source de création de nouveaux emplois. Si vous n’êtes pas un entrepreneur en position de créer une entreprise générant assez de revenus pour combler vos besoins, vous êtes forcément un employé. C’est un entrepreneur qui vous fournit cet emploi. La quantité et la qualité des emplois disponibles dépendent de l’étendue à laquelle les entrepreneurs sont libres de prospérer. Cela implique, quoiqu’indirectement, que l’impôt sur la richesse est largement payé par des travailleurs gagnant de petits salaires, et par les chômeurs privés d’un revenu.

De plus, nous vivons dans une société où la mobilité sociale est tangible. Une étude sur la mobilité menée au Canada indique que chez les 20 % moins fortunés au Canada en 1990, pas moins de 87 % avaient accédé à un palier plus élevé en 2009. Mieux encore, 40 % d’entre eux avaient atteint l’un des deux quintiles les plus élevés au cours de la même période de 20 ans(13). Si vous combinez le fait que la barre ne cesse de baisser afin d’appartenir au 1 % (à cause de l’exode des ménages riches) et le nombre important de gens connaissant une ascension sociale, il est possible que bien des anciens « pauvres » deviennent « riches » plus tôt que prévu.

En effet, la richesse est créée, et non héritée(14). La plupart d’entre nous ne sommes pas nés avec une cuillère d’argent dans la bouche, et l’entrepreneuriat est une façon de connaître du succès. Les entrepreneurs en ascendance aujourd’hui pourraient accéder au 1 % des gens les plus riches en seulement cinq à dix ans. À long terme, cela ferait plus mal aux non-riches qu’aux très riches qui, en dépit des apparences de justice sociale de l’impôt sur la richesse, sont les plus en mesure de s’en prémunir.

Finalement, les gens tendent à sous-estimer leur propre richesse(15). Le nombre de Canadiens potentiellement affecté par cet impôt aujourd’hui ou demain pourrait être plus grand qu’on l’imagine. Par exemple, un retraité de la fonction publique fédérale profite de 20 ans ou plus d’espérance de vie avec quelques millions de dollars en revenus de pension actualisée. Il ne se considère sans doute pas éligible à payer une taxe sur la richesse, mais il pourrait l’être dépendamment des critères(16). Le même principe s’applique aux joueurs de hockey et aux artistes populaires, dont la fortune pourrait être évaluée selon leurs contrats ou revenus futurs de droit d’auteur. Les fonctionnaires ne sont peut-être pas très mobiles, mais les athlètes et les artistes peuvent facilement déménager dans des pays plus fiscalement cléments, au grand dam des équipes locales et des fans.

Conclusion

L’idée voulant que l’on puisse facilement taxer les riches en toute impunité est erronée. Puisque la majorité de leur fortune est investie dans des firmes, l’impôt sur la richesse pourrait excéder leurs revenus. Au fur et à mesure qu’ils agissent pour limiter leur exposition à cet impôt, ce qui peut inclure leur exode, les taxes perçues auprès d’eux de façon directe ou en lien avec leurs investissements créateurs d’emplois commencent à se faire plus rares. Ce sont les contribuables moins fortunés qui doivent alors assumer un fardeau plus lourd.

L’expérience indique que l’impôt sur la richesse génère peu de recettes fiscales malgré un coût d’administration et de collection élevé, ce qui les rend aussi inefficaces que contre-productives pour réduire les inégalités. Conséquemment, elles ont été abandonnées ou diluées de façon importante par la plupart des pays qui les ont implantées. Nous devrions apprendre de leur expérience plutôt que d’en souffrir nous-mêmes.

Finalement, en ciblant les riches aujourd’hui, on détériorerait les conditions qui permettent aux jeunes entrepreneurs d’atteindre de nouveaux sommets dans l’avenir. Et comme les plus mobiles parmi les riches quittent, les critères d’admissibilité à ce groupe sélect ne cessent de baisser, nous rapprochant tous de celui-ci.

Références

- Concernant le volet théorique des motivations et incitations du gouvernement comme acteur politique, voir l’ouvrage de Brennan et Buchanan, The Power to Tax: Analytical Foundations of a Fiscal Constitution, Cambridge University Press, 1980.

- Bureau du directeur parlementaire du budget, « Impôt sur le patrimoine net pour les familles économiques résidant au Canada », 8 juillet 2020.

- Matthew Lavietes, « ‘Tax us’: Abigail Disney among 83 world’s super-rich calling for wealth tax to fund COVID-19 relief », The Globe and Mail, 13 juillet 2020.

- Institut Broadbent, « The Case for a Wealth Tax in Canada », 18 juin 2020.

- Charles Lammam, Towards a Better Understanding of Income Inequality in Canada, Institut Fraser, 30 novembre 2017.

- OCDE, « The Role and Design of Net Wealth Taxes in the OECD », 2018, p. 64.

- Ibid., p. 16.

- Une concurrence entre les régions d’un même pays est susceptible d’amoindrir l’assiette fiscal des régions qui maintiennent une taxe sur la richesse.

- Marcus Drometer et al., « Wealth and Inheritance Taxation: An Overview and Country Comparison », Ifo Dice Report 16, no 2, 2018, p. 49.

- La seule exception serait les taxes sur la richesse visant l’immobilier (qui sont probablement les seules taxes sur la richesse efficientes, mais qui devraient demeurer sous la gouverne des autorités locales).

- OCDE, op. cit., note 6, p. 18.

- Corentin Droz-Georget, « Ce que l’ISF a fait perdre à la France », IFRAP, 2019; Coe-Rexecode, « Les conséquences économiques des expatriations dues aux écarts de fiscalité entre la France et les autres pays », 2017, p. 53-60.

- Charles Lammam, op. cit., note 5, p. 131.

- Aux États-Unis, seulement 15 % du 1 % a hérité de sa fortune alors que 85 % ont fait leur propre fortune. Chris Edwards, « Taxing wealth and Capital Income », Cato Institute, Tax and Budget Bulletin no 85, 1er août 2019; Edward N. Wolff et Maury Gittleman, « Inheritances and the Distributions of Wealth or Whatever Happened to the Great Inheritance Boom? », Bureau of Labor Statistics, Working Paper no 445, janvier 2011, Tableau 8, p. 50.

- À titre de comparaison, il fallait gagner 236 000 $ en 2017 afin d’appartenir au 1 % canadien (selon Statistiques Canada, Tableau 11-10-0055-01 : Les déclarants à revenu élevé, au Canada, 2019).

- Le seuil français était à seulement 790 000 euros. La Tribune, « Fillon met fin au bouclier fiscal et rabote l’ISF », 3 mars 2011.