Les programmes de récompenses sont-ils mauvais pour les consommateurs?

Aujourd’hui, ce sont 89 % des Canadiens qui font partie d’un programme de récompenses (aussi appelé programme de fidélisation ou de loyauté), et 41 % pour qui ce programme est lié à leur carte de crédit. Dans les autres cas, ils sont liés à des cartes de fidélité ou à des applications pour téléphone intelligent. Plusieurs critiques soutiennent que ces programmes n’offrent pas vraiment d’avantages pour les consommateurs et suggèrent de les réglementer. Qu’en est-il vraiment et quelles ont été les effets de telles réglementations dans les pays qui les ont adoptées?

Communiqué de presse : Serrer la vis aux programmes de récompenses pénaliserait les consommateurs au lieu de les aider

En lien avec cette publication

En lien avec cette publication

|

|

|

| Loyalty program critics protect you from yourself (Sun Media, 1er février 2016) |

Les programmes de récompenses sont-ils mauvais pour les consommateurs?

L’attachement des Canadiens aux programmes de récompenses ne date pas d’hier. La pièce de théâtre Les belles-sœurs de Michel Tremblay, une œuvre charnière dans la dramaturgie québécoise datant de 1968, raconte l’histoire d’une matriarche ayant gagné un grand nombre de timbres dans le cadre d’un programme de récompense.

Aujourd’hui, ce sont 89 % des Canadiens qui font partie d’un programme de récompenses (aussi appelé programme de fidélisation ou de loyauté), et 41 % pour qui ce programme est lié à leur carte de crédit(1). Dans les autres cas, ils sont liés à des cartes de fidélité ou à des applications pour téléphone intelligent. Ils peuvent êtres spécifiques à certaines chaînes de magasins ou regrouper plusieurs commerces différents comme les cartes offrant des rabais sur les billets d’avion.

Plusieurs critiques soutiennent que ces programmes n’offrent pas vraiment d’avantages pour les consommateurs et suggèrent de les réglementer. Qu’en est-il vraiment et quelles ont été les effets de telles réglementations dans les pays qui les ont adoptées?

Comment fonctionnent les programmes de récompenses

Les récompenses sont offertes dans le but d’encourager la fidélité des consommateurs aux magasins et aux marques qui les financent. Dans tous les cas, les achats donnent des points et la valeur des récompenses augmente avec le nombre de points accumulés. Les frais associés varient en fonction du type de programme, mais au-delà des frais annuels de certaines cartes payés par le consommateur, c’est le commerçant qui paie à chaque fois qu’une carte est utilisée. Ces frais sont fixés par l’opérateur du programme dans le cas de cartes comme Air Miles et Aéroplan, ou par la banque du commerçant lorsque les programmes de récompenses sont liés à une carte de crédit.

Bien que les frais d’interchange, c’est-à-dire les frais liés à l’utilisation des cartes de crédit par les consommateurs, puissent parfois être élevés pour les commerçants, ces derniers y trouvent aussi des avantages(2). En échange de ces frais, ils peuvent non seulement augmenter leurs parts de marché en fidélisant les consommateurs, mais ils peuvent aussi avoir accès aux avantages du système des cartes de crédit, partiellement financé par les programmes de récompenses. Les cartes de crédit offrent une sécurité contre la fraude et une garantie de recevoir le paiement, le transfert immédiat des fonds, une plus grande sécurité des personnes puisqu’il y a moins d’argent liquide dans les caisses, ainsi qu’une plus grande facilité pour faire ses comptes grâce au traitement informatique.

Haro sur les programmes de récompenses

Plusieurs groupes de pression ont récemment pris pour cible les programmes de récompenses. L’un d’eux prétend que les consommateurs en tirent moins d’avantages que les entreprises qui les gèrent(3). Pourtant, le fait que ces arrangements soient volontaires et les programmes optionnels devrait suffire à démontrer que les consommateurs jugent qu’ils sont gagnants lorsqu’ils utilisent ces programmes.

Une autre de ces critiques concerne l’utilisation des données de consommation(4). En effet, les compagnies opérant des programmes de récompenses utilisent l’historique de consommation de leurs clients pour leur envoyer de la publicité. Puisqu’elles connaissent les habitudes des consommateurs, elles peuvent mieux cibler leurs campagnes.

Certains craignent que les données récoltées soient vendues à des tiers et qu’on puisse identifier chaque consommateur individuellement. Les grands programmes de récompenses affirment tous ne pas vendre les données et sont par ailleurs contraints par la loi à obtenir le consentement préalable du consommateur. De plus, les données récoltées par les sociétés opérant les programmes de récompenses sont des actifs intangibles pour ces dernières. Il est dans leur intérêt de ne donner qu’un accès limité à ces données aux entreprises avec qui elles collaborent et de faire en sorte que ces dernières doivent toujours passer par elles. Si elles vendaient effectivement leurs données, elles se priveraient de revenus importants.

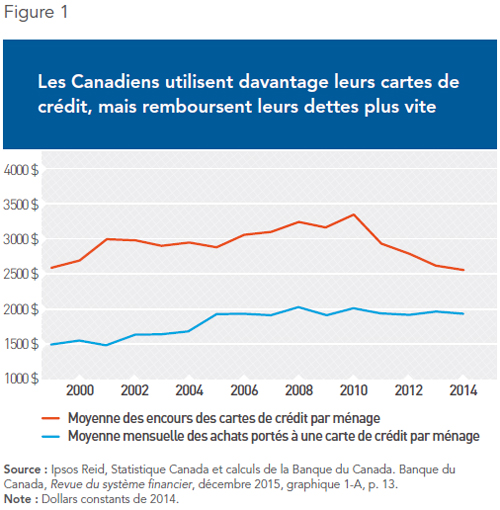

On peut aussi parfois lire que ces programmes seraient responsables du surendettement des consommateurs(5). Toutefois, selon une enquête récente de la Banque du Canada, l’encours moyen des ménages canadiens, c’est-à-dire le montant qui reste à payer sur leurs cartes de crédit à la fin de chaque mois, est à la baisse, et cela même s’ils utilisent de plus en plus leurs cartes de crédit pour faire des achats (voir Figure 1). Cela signifie qu’ils reportent de moins en moins leurs dettes de carte de crédit d’un mois à l’autre. La proportion des utilisateurs remboursant scrupuleusement leurs comptes avant la fin de chaque mois est en effet « passée de 48 % au début des années 2000 à 55 % ces dernières années »(6).

La carte de crédit est donc de plus en plus utilisée comme mode de paiement plutôt que comme instrument d’emprunt. Elle devient l’équivalent d’une carte de débit qui a l’avantage d’offrir des points de récompenses. Ce phénomène est à l’opposé de ce que dénoncent les critiques.

Une autre critique faite aux opérateurs de programmes de récompenses est que les points changent parfois de valeur(7). Malheureusement, c’est un risque inhérent à de nombreux types d’actifs. Par exemple, la valeur des maisons et des actions en bourse fluctue constamment. Même la monnaie change de valeur avec le temps.

Bien qu’il leur soit impossible de garantir la valeur des points à travers le temps, les opérateurs de programmes de récompenses sont tributaires de leur réputation et de la confiance de leurs utilisateurs. La meilleure garantie que les points vont conserver une valeur aussi stable que possible est la fragilité de ce lien de confiance. Si celui-ci devait subitement être rompu par une dévaluation déraisonnable des points de récompenses, les programmes de récompenses contrediraient leur objectif premier de fidéliser leur clientèle.

Enfin, certains analystes pensent que les frais d’interchange sont trop élevés et devraient être limités par les autorités. Pourtant, un engagement volontaire a déjà été pris en automne 2014 par les banques et les compagnies de cartes de crédit pour limiter ces frais(8). Les groupes de pression continuent malgré tout d’exiger davantage de réglementations de la part des gouvernements(9).

Les tentatives de réglementation des programmes de récompenses

Comme tout le monde le sait, l’enfer est pavé de bonnes intentions et parfois des mesures qui étaient bien intentionnées peuvent nuire aux personnes qu’elles voulaient aider. On parle alors des effets pervers de la réglementation. À l’étranger, plusieurs tentatives de réglementer les frais d’interchange, et par le fait même les programmes de récompenses qu’ils financent, ont eu des effets pervers. Ceux-ci apparaissent lorsque la réglementation cherche directement à affecter les frais d’interchange sans prendre en compte qu’ils s’insèrent dans un écosystème complexe(10) qui réagit à cette réglementation.

Par exemple, en 2003, les autorités australiennes ont imposé une réduction des frais d’interchange d’environ 50 % et permis aux commerçants de faire payer une pénalité aux consommateurs utilisant leurs cartes de crédit.

Ces règlements, censés protéger les consommateurs, leur ont en réalité coûté cher. Les frais annuels payés par le consommateur sur les cartes de type Visa et MasterCard sans programme de récompenses ont augmenté de 22 %, alors que ceux sur les cartes standard à programme de récompenses et sur les cartes « or » ont augmenté par anticipation respectivement de 77 % et de 47 % de 2001 à 2004(11). La valeur des récompenses a quant à elle chuté de 23 % entre 2003 et 2007(12).

Bien que cette réduction des frais d’interchange ait bénéficié aux commerçants – un gain annuel estimé à 870 millions de dollars australiens –, elle n’a entraîné aucune réduction des prix à la consommation(13).

Les autorités espagnoles ont elles aussi imposé une baisse des frais d’interchange de 58,7 % en moyenne entre 2006 et 2010. En conséquence, les frais annuels moyens sont passés de 22,94 € à 34,39 € sur la même période(14). Les taux d’intérêt sur les cartes de crédit ont également augmenté. Comme ce fut le cas en Australie, les sept associations de défense des consommateurs contactées lors d’une étude n’ont constaté aucune baisse des prix attribuable à cette réglementation(15).

Les autorités américaines ont adopté en 2010 des règles entraînant une diminution des frais d’interchange de près de 50 % sur les cartes de paiement(16), avec le même type d’effet pervers. La réglementation des frais d’interchange y a provoqué la disparition temporaire de nombreux programmes de récompenses. Alors qu’en 2010, avant que la loi n’entre en vigueur, la part des cartes de débit offertes par les banques comportant un programme de récompenses était de 66 %, elle avait chuté à 37 % en 2011 après le passage de la loi et à 24 % un an plus tard(17).

Toutefois, les programmes de récompenses sont revenus en force à partir de 2013, grâce à une nouvelle formule financée directement par les commerçants(18). La réglementation n’a donc pas fait disparaître ces programmes, mais a impliqué une transition dont les coûts pour les consommateurs temporairement privés de programme de récompense sont difficiles à chiffrer, mais sont probablement importants.

Sans ces revenus, les banques ont dû trouver de nouvelles façons de financer le système des paiements. Alors que 76 % des comptes chèques offerts par les banques ne comportaient pas de frais en 2009, cette proportion a chuté suivant l’entrée en vigueur de la nouvelle loi pour s’établir à 38 % en 2013(19). Cette hausse des frais bancaires a joué un rôle primordial dans l’ajout de 821 000 ménages sans compte bancaire entre 2009 et 2011, parmi lesquels les plus démunis ont été touchés de façon disproportionnée(20).

Encore une fois, bien que les commerçants aient réalisé des économies estimées à 8 milliards de dollars américains, la mesure ne s’est pas traduite par des baisses des prix pour les consommateurs. En fait, les frais d’interchange sur les petites transactions ont explosé. Puisque les frais sont maintenant calculés de la même façon peu importe le montant de la transaction et qu’ils comportent une part de frais fixe et une part variable en fonction de la valeur de la transaction, ils ont augmenté jusqu’à 1000 % pour les plus petites transactions et sont maintenant négligeables pour les gros montants(21).

Alors que ceux qui soutenaient cette loi prétendaient unanimement qu’elle se traduirait par des économies pour les consommateurs, la loi a plutôt avantagé les commerçants qui vendent des articles onéreux, au détriment de commerçants vendant des articles peu chers, sans que cela ne se traduise par une baisse des prix pour les consommateurs(22).

Comme le résume le Tableau 1, dans chacun de ces cas, la réglementation a profité directement aux commerçants et ne s’est pas traduite par des réductions des prix pour les consommateurs. De plus, le système de paiement devant effectivement se financer, la réduction des frais d’interchange a poussé les banques à chercher d’autres revenus qui se sont répercutés encore plus lourdement sur les consommateurs.

Conclusion

Les interventions du gouvernement dans l’économie ont souvent des effets inattendus qui vont à l’encontre des intérêts de ceux qu’on souhaite aider. Les partisans de telles interventions semblent s’imaginer qu’ils peuvent disposer les différents membres de la société avec autant de facilité que la main peut placer différents pions sur un échiquier. Ils ne tiennent pas compte du fait que les pions d’un échiquier n’ont d’autre principe de mouvement que celui de la main qui les contrôle. Dans l’économie de marché, contrairement aux échecs, chaque commerçant et chaque consommateur a sa propre logique de mouvement, qui n’est pas forcément celle que le législateur voudrait lui impartir. Chercher à aider les consommateurs canadiens en réglementant les programmes de récompenses entraînerait assurément des effets pervers à leur détriment, comme cela a été le cas ailleurs dans le monde.

Cette Note économique a été préparée par Mathieu Bédard, économiste à l’IEDM. Il est titulaire d’un doctorat en sciences économiques d’Aix-Marseille Université et d’une maîtrise en analyse économique des institutions de l’Université Paul Cézanne. La Collection Réglementation vise à examiner les conséquences souvent imprévues pour les individus et les entreprises de divers lois et règlements qui s’écartent de leurs objectifs déclarés.

Références

1. AIMIA, « 2015 AIMIA Global Loyalty Lens Report », 2015, p. 4; AIMIA, A New Era of Data Openness: The 2015 Aimia Global Loyalty Lens, Infographics, Canada.

2. En vertu de la plus récente proposition des réseaux Visa et MasterCard, le taux effectif moyen sera de 1,5 % pour les prochaines années. Ministère des Finances du Canada, « Déclaration du ministre des Finances au sujet des propositions volontaires de Visa et MasterCard », Communiqué de presse, 4 novembre 2014.

3. « La relation actuelle entre les consommateurs canadiens et leurs programmes de fidélisation est caractérisée par un déséquilibre. Il ne fait aucun doute qu’un échange a lieu et que les deux parties reçoivent une valeur. Cependant, étant donné la portée considérable de la différence entre la valeur de ce qui est reçu par le consommateur et de l’information recueillie par les fournisseurs de programmes de fidélisation, il convient d’examiner la question plus avant et de surveiller le secteur de près. » Jonathan Bishop, Programmes de fidélisation de la clientèle – des règles sont-elles nécessaires?, Centre pour la défense de l’intérêt public, novembre 2013, p. 2; Union des consommateurs, Marketing de fidélisation : Qui récolte la meilleure récompense?, Rapport présenté au Bureau de la consommation d’Industrie Canada, juillet 2005.

4. Jonathan Bishop, « Time to Check-Out of Loyalty Program Rewards? », Centre pour la défense de l’intérêt public, 9 septembre 2015.

5. Conor Dougherty, « Rewards Cards Lead to More Spending, Debt », The Wall Street Journal, 29 décembre 2010.

6. Banque du Canada, Revue du système financier, décembre 2015, p. 13.

7. Stéphanie Grammond, « Encore un programme de fidélisation qui refoule! », La Presse, 18 août 2015.

8. Op. cit., note 2.

9. Conseil canadien du commerce de détail, Et maintenant? Conséquences de l’élection d’un nouveau gouvernement libéral pour les détaillants de tout le Canada, 27 octobre 2015.

10. Voir l’Annexe technique sur le site Web de l’IEDM pour une explication sommaire du fonctionnement de cet écosystème.

11. Robert Stillman et al., Regulatory Intervention in the Payment Card Industry by the Reserve Bank of Australia: Analysis of the Evidence, CRA International, avril 2008, p. 15-16.

12. Idem.

13. Ibid., p. 25 et 30.

14. Juan Iranzo et al., The Effects of the Mandatory Decrease of Interchange Fees in Spain, Munich Personal RePEc Archive, MPRA Paper no 43097, octobre 2012, p. 37-39.

15. Ibid., p. 25 et 38.

16. Todd Zywicki, « The Dick Durbin Bank Fees », The Wall Street Journal, 29 septembre 2011.

17. Steve Sievert, « Latest Debit Issuer Study Finds Financial Institutions Can Benefit from “New Normal“ », Pulse, juillet 2013, p. 2.

18. Pulse, « Debit Cards Continue to Show Resilience after Turbulent Year », Communiqué de presse, 24 juin 2014, p. 2.

19. Allison Ross, « Free checking flourishes at credit unions », Bankrate.com, 3 mars 2014.

20. Federal Deposit Insurance Corporation, 2011 FDIC National Survey of Unbanked and Underbanked Households, septembre 2012, p. 10; Todd J. Zywicki, Geoffrey A. Manne et Julian Morris, Price Controls on Payment Card Interchange Fees: The U.S. Experience, George Mason University Law and Economics Research Paper Series, no 14-18, juin 2014, p. 14-15.

21. Robin Sidel, « Debit-Fee Cap Has Nasty Side Effect », The Wall Street Journal, 8 décembre 2011; Electronic Payments Coalition, Durbin Amendment: It’s Not Working.

22. Zhu Wang, Scarlett Schwartz et Neil Mitchell, « The Impact of the Durbin Amendment on Merchants: A Survey Study », Federal Reserve Bank of Richmond Economic Quarterly, vol. 100, no 3, 2014, p. 183-208; Patrick C. McGinnis, « Misguided Regulation of Interchange Fees: The Consumer Impact of the Durbin Amendment », Loyola Consumer Law Review, vol. 25, no 2, 2013, p. 297-298.